Инвестиционный налоговый вычет

Предстоящее повышение ставки налога на прибыль акцентирует внимание на стимулирующей функции налоговой системы, которая должна не только обеспечивать доходы бюджета, но и сохранять инвестирование и техническое развитие производства. Наряду с новой ставкой власти вводят федеральный инвестиционный налоговый вычет (ФИНВ) как дополнительный элемент, активизирующий инвестиции.

Амортизационная политика

До введения Налогового Кодекса у плательщиков налога на прибыль была возможность уменьшать исчисленную сумму на величину капитальных вложений в основные средства производственного назначения. С принятием НК РФ инвестиционные стимулы оказались встроены в амортизационную политику. Для отдельных видов основных средств можно применять повышающие коэффициенты амортизации без увеличения срока полезного использования (СПИ), например, до 3 – в сфере научно-технической деятельности, до 2 – в условиях повышенной сменности и агрессивной среды эксплуатации, пр. (ст.259.3 НК РФ). Также НК РФ предусматривает, что расходы на модернизацию, дооборудование, реконструкцию допустимо признавать с учетом амортизационной премии 10-30% в зависимости от амортизационной группы, к которой относится ОС (п.9. ст. 258 НК РФ). Применение нелинейных методов амортизации позволяет перераспределять налоговую нагрузку на завершающие этапы эксплуатации производственных активов. Компании получают своеобразную отсрочку по налогу на прибыль за счет того, что на покрытие амортизационных расходов в его начальные периоды эксплуатации можно списать сравнительно бОльшую долю затрат. При этом применение нелинейных методов недопустимо для объектов зданий, сооружений (другого имущества), СПИ которых – 20 лет и выше. Следует помнить, что НК РФ допускает изменение методов амортизации не чаще чем раз пять лет (п.1 ст.259 НК РФ).

Региональный инвестиционный налоговый вычет

С 01.01.2018 года в НК РФ было введено положение о региональном инвестиционном налоговом вычете (РИНВ – ст.286.1 НК РФ). Его применение регламентируется законом субъекта Федерации, который вправе снизить региональную долю налога на прибыль до нуля на величину ввода или реконструкции (модернизации) основных средств или нематериальных активов. В отличие от амортизационных стимулов, РИНВ уменьшает сумму рассчитанного налога, а не налогооблагаемую базу. Такой вычет допускается применять и в отношении ОС обособленных подразделений, распространять на суммы пожертвований для государственных учреждений культуры.

РИНВ применим к НИОКР, но тогда созданные в их результате НМА не подлежат амортизации и не учитываются при определении налоговой базы. Вычет можно переносить на будущие периоды.

В период 2022-2024 гг. в ст. 286.1 НК РФ активно вносились изменения, расширяющие возможности региональных властей в применении вычета. В частности, с 01.01.2023 – стало возможным списывать до 100% расходов на разработку ПО и баз данных, включённых в единый реестр российской радиоэлектронной продукции при наличии исключительных прав на них. Или с 01.01.2022 – допустимо списывать до 80% расходов на создание объектов транспортной, коммунальной и социальной инфраструктуры в рамках госпрограмм комплексного освоения территорий. С 2022 года в положение о РИНВ включена возможность списывать 42,5% расходов, передаваемым технологическим партнерам (или их дочерним обществам) в рамках Федеральной программы развития генетических технологий, – о таких инвестициях нередко отчитываются крупные государственные корпорации. Длинный перечень положений, добавляемых в ст. 286.1 НК РФ, можно скорее воспринимать как заявки субъектов федераций для местных НПА, исходя из промышленно-финансового потенциала региона и его бюджетной наполняемости.

По состоянию на конец 2024 г. законы об инвестиционном вычете приняли 76 регионов. Условия, ставки и размеры вычета абсолютно разные. Многие субъекты РФ определили снижение региональной ставки для налогоплательщиков кодами ОКВЭД, группами отраслей, участием в инвестиционных проектах. Например, в Новосибирской области инвесторы в отраслях телекоммуникации, обрабатывающих промышленности и электроэнергетики могут списать до 90% стоимости основных средств 3-7 амортизационных групп в уменьшение части налога на прибыль.

Региональные управления ФНС размещают актуальную информацию о действующих НПА, позволяющих уменьшить сумму налога, в разделе «особенности регионального законодательства» страницы «Налог на прибыль организаций». Субъекты, где отсутствуют принятые законы о РИНВ и действуют другие законодательные акты, позволяющие уменьшать сумму налога, такую информацию представили также максимально доступно. В Республике Татарстан с 2006 года уменьшение региональной части налога регламентируется местными законами для резидентов отдельных территориальных образований (индустриальных парков, территорий опережающего развития – ТОР) и некоторых категорий налогоплательщиков, чаще – участников специальных инвестиционных контрактов.

Федеральный инвестиционный налоговый вычет

С 2025 года в НК РФ действует новая статья 286.2, позволяющая уменьшить сумму НП в федеральный бюджет. Применение федерального вычета допустимо не только для компаний, которые проведут указанные расходы, но и для входящих с ними в одну группу. Характеризуя введение ФИНВ, мы указывали ранее, что власти оставили за собой гибкий инструмент регулирования прямых инвестиций в новых условиях тем, что перечень налогоплательщиков и объектов поручено устанавливать Правительству РФ. Право на федеральный вычет имеют организации следующих отраслей (Пост. №1638 от 28.11.2024):

-

обрабатывающие производства (за исключением производителей пищевых продуктов, напитков и табачных изделий);

-

добыча полезных ископаемых;

-

организации, занимающиеся научными исследованиями и разработками;

-

деятельность в области информационных технологий и телекоммуникаций;

-

обеспечение потребителей электричеством, газом и паром;

-

общественное питание, гостиницы (ограниченные группы ОКОФ).

Вычет применяется в том периоде, в котором объекты ОС введены в эксплуатацию, но допустимо уменьшение в течение 10 налоговых периодов в случае превышения ФИНВ над суммой налога текущего периода. ФИНВ применяется к отдельным объектам основных средств или нематериальных активов, если такой объект выбывает в течение 5 лет с момента применения вычета, то сумму налога придется восстановить и вернуть с оплатой пени.

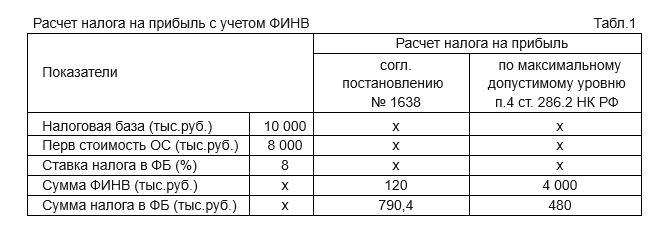

Разрешено уменьшать налог на прибыль в федеральный бюджет в размере 3% от суммы инвестиций, хотя п.4 ст. 286.2 позволяет такое сокращение до 50%. Данные таблицы показывают разницу в расчете ФИНВ по утвержденным условиям с допустимыми в НК РФ.

Ограничения

Нормативная правовая база, допускающая обновление амортизируемого имущества за счет прибыли, очень обширна, отличается от региона к региону и подвержена узконаправленным изменениям. В условиях высоких процентных ставок стимулирование инвестиций посредством внутренних ресурсов компаний становится особо востребованным, может потребовать консультационного участия профильных специалистов. Тем не менее, при начальном решении таких управленческих вопросов, следует помнить о наиболее очевидных ограничениях:

-

допускается применение либо федерального, либо регионального инвестиционного вычета;

-

невозможно использовать одновременно инвестиционный вычет и амортизационную премию;

-

невозможно применить РИНВ по разным инвестиционным программам к одним и тем же объектам имущества;

-

при применении ФИВН вычитается его величина из стоимости амортизируемых ОС и НМА;

-

не могут применять РИНВ иностранные организации – налоговые резиденты, участники некоторых экономических зон и СЗПК, и пр.

Конкретные параметры ФИНВ, обозначенные в правительственном документе, показывают, что вопросы инвестирования в производство будут и дальше решаться за счет региональной доли, амортизационных ресурсов и отдельных инвестпрограмм.

Будем рады вам помочь!